热点动态

为什么要做加计扣除?如何做加计扣除?

发布时间:2020-03-23内容编辑:宇辰管理

点击数:

研发费用加计扣除概念

加计扣除是企业所得税的一种税基式优惠方式,一般是指按照税法规定在实际发生支出数额的基础上,再加成一定比例,作为计算应纳税所得额时的扣除数额。如对企业的研发支出实施加计扣除,则称之为研发费用加计扣除。

按照现行政策规定,企业开展研发活动中实际发生的研发费用,未形成无形资产计入当期损益的,在按规定据实扣除的基础上,在2018年1月1日至2020年12月31日期间,再按照实际发生额的75%在税前加计扣除;形成无形资产的,在上述期间按照无形资产成本的175%在税前摊销。

资本化和费用化处理方式

企业的研发费用以是否形成无形资产为标准,划分为费用化和资本化两种方式加计扣除。两种方式准予税前扣除的总额是一样的。

企业需要注意的是,研发费用的核算无论是计入当期损益还是形成无形资产,可加计扣除的研发费用都应属于法律法规规定的范围,同时不得税前扣除的项目也不得加计扣除。对于研发支出形成无形资产的,其摊销年限应符合企业所得税法实施条例规定,除法律法规另有规定或合同约定, 其摊销年限不得低于10年。

研发费用范围的归集

目前研发费用归集有三个口径,一是会计核算口径,二是高新技术企业认定口径,三是研发费用加计扣除税收规定口径。

研发费用加计扣除政策口径的研发费用,其主要目的是为了细化哪些研发费用可以享受加计扣除政策,引导企业加大核心研发投入,因此政策口径最小。具体包括:

1、人员人工费用。

2、直接投入费用。

3、折旧费用。

4、无形资产摊销。

5、新产品设计费、新工艺规程制定费、新药研制的临 床试验费、勘探开发技术的现场试验费。

6、其他相关费用。与研发活动直接相关的其他费用,此项费用总额不得超过可加计扣除研发费用总额的 10%。

7、财政部和国家税务总局规定的其他费用。

其他相关费用总额不得超过可加计扣除研发费用总额的 10%。

假设某企业2019年进行了二项研发活动A和B,A项目共发生研发费用100万元,其中与研发活动直接相关的其他费用12万元,B共发生研发费用100万元,其中与研发活动直接相关的其他费用8万元,假设研发活动均符合加计扣除相关规定。A项目其他相关费用限额=(100-12)×10%/(1-10%)=9.78万元,小于实际发生数12万元,则A项目允许加计扣除的研发费用应为97.78万元(100-12+9.78=97.78)。B项目其他相关费用限额=(100-8)×10%/(1-10%)=10.22万元,大于实际发生数8万元,则B项目允许加计扣除的研发费用应为100万元。

该企业2019年度可以享受的研发费用加计扣除额为148.34万元[(97.78+100)×75%=148.34]。

享受优惠政策无需备案

企业享受优惠事项采取“自行判别、申报享受、相关资料留存备查”的办理方式。企业应当根据经营情况以及相关税收规定自行判断是否符合优惠事项规定的条件,符合条件的可以按照《企业所得税优惠事项管理目录(2017年版)》列示的时间自行计算减免税额,并通过填报企业所得税纳税申报表享受税收优惠。同时,按照相关办法的规定归集和留存相关资料备查。

企业留存备查资料应从企业享受优惠事项当年的企业所得税汇算清缴期结束次日起保留10年。

留存备查资料

根据规定,企业完成年度汇算清缴后,应保留下列留存备查资料:

1、自主、委托、合作研究开发项目计划书和企业有权部门关于自主、委托、合作研究开发项目立项的决议文件;

2、自主、委托、合作研究开发专门机构或项目组的编制情况和研发人员名单;

3、经科技行政主管部门登记的委托、合作研究开发项目的合同;

4、从事研发活动的人员和用于研发活动的仪器、设备、无形资产的费用分配说明(包括工作使用情况记录);

5、集中研发项目研发费用决算表、集中研发项目费用分摊明细情况表和实际分享收益比例等资料;

6、“研发支出”辅助账;

7、企业如果已取得地市级(含)以上科技行政主管部门出具的鉴定意见,应作为资料留存备查;

8、省税务机关规定的其他资料。

不适用加计扣除政策的行业

财税〔2015〕119号文件规定:以下行业不适用研发费用加计扣除政策:

1、烟草制造业;

2、住宿和餐饮业;

3、批发和零售业;

4、房地产业;

5、租赁和商务服务业;

6、娱乐业;

7、财政部和国家税务总局规定的其他行业。

不适用加计扣除政策的企业,是以上述行业业务为主营业务,其研发费用发生当年的主营业务收入占企业按《企业所得税法》第六条规定计算的收入总额减除不征税收入和投资收益的余额50%(不含)以上的企业。

上述行业以《国民经济行业分类与代码(GB/4754-2017)》为准,并随之更新。

企业是否享受加计扣除时利润的计算方式分为两种:

(1)企业不享受加计扣除时利润的计算公式:

收入-成本费用=利润

(2)企业享受加计扣除时利润的计算公式:

收入-成本费用-加计扣除部分=利润

特别注意:此处的加计扣除部分是不需要账务处理,只需在申报时填表进行调整就可以了。

企业所得税是计税公式是:

应纳税额=应纳税所得额×税率

而应纳税所得额又=收入总额-各项税前扣除-不征税收入-免税收入-以前年度亏损等。

所以税前扣除越多,应纳税所得额就越少,应纳税所得额越少,企业当年度的应纳税额就越少,交的税就越少。

一家企业的研发费用属于企业的成本费用,本身就能够税前扣除,而上述新规的意思是,不光让你企业的研发费用能够正常的全额税前扣除,还能够多允许你扣除研发费用的75%,这就叫加计扣除。

举个例子,假设你企业2019年全年的研发费用是1000万,而在2020年初汇算清缴时,你企业单就研发费用的税前扣除就有1750万,按25%的企业所得税税率算,你就相当于可以少交187.5万(750*25%)的税款,

新政策75%的扣除比例对比以前50%的加计扣除比列给你企业带来的实惠是(75%-50%)*1000万*25%=62.5万,让你的企业相比较以前少交了62.5万元。

这样的优惠力度不可小觑。

当然加计扣除的政策也是经过了几次修改完善到现在不只是针对科技型中小企业,而是所有的企业的都可以按照75%的标准税前加计扣除自己的研发费用了。

在这之前所有中小企业都是按照50%的加计扣除标准执行的。

|

|

2015年119号财税新规《关于完善研究开发费用税前加计扣除政策的通知》于2016年1月1日起施行(如下图),允许企业开展研发活动中实际发生的研发费用,未形成无形资产计入当期损益的,按照本年度实际发生额的50%,从本年度应纳税所得额中加计扣除;形成无形资产的,按照无形资产成本的150%在税前摊销。 |

|

2017 |

2017年34号财税新规《关于提高科技型中小企业研发费用税前加计扣除比例的通知》又于2017年1月1日起施行(如下图),其明确科技型中小企业的研发费用未形成无形资产计入当期损益的,可按照本年度实际发生额的75%,从本年度应纳税所得额中加计扣除;形成无形资产的,按照无形资产成本的175%在税前摊销。而非科技型中小企业仍按照50%的加计扣除标准执行。 |

|

2018 |

直到(2018年7月23日),在国务院常务会上相关会议决定,将企业研发费用加计扣除比例提高到75%的政策,由科技型中小企业扩大至所有企业。 |

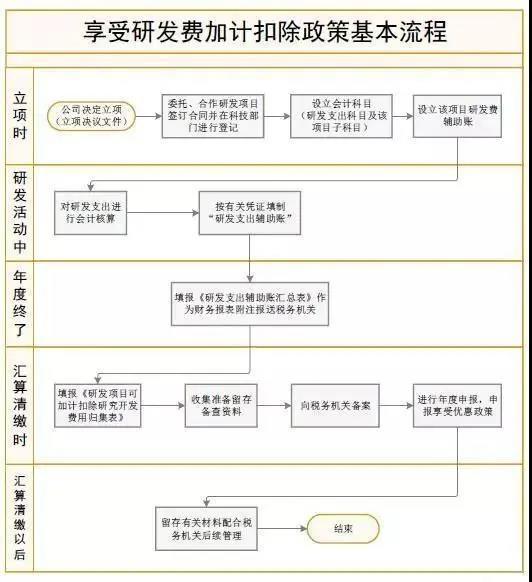

企业研发费加计扣除申报流程:

1、公司决定立项研发活动

2、将委托或合作研发项目签订的合同在科技部门登记

3、设立会计科目(研发支出项目及其子项目)

4、设立该项目研发费用辅助账

5、对研发支出进行会计核算

6、按有关凭证填制“研发费用辅助账”

7、填报《研发支出辅助账汇总表》作为财务报表附注报送税局

8、填报《研发项目可加计扣除研究开发费用归集表》

9、收集准备留存备查资料

10、向主管税务局备案

11、进行企业所得税汇算清缴年度纳税申报,申报享受相应优惠政策

12、留存以上整个过程中的有关材料,以备税局后续查访管理